英国著名的经济学家凯恩斯(J.M.Keynes)说过,在股市中投资,就好像参加一场选美比赛。投资者的任务是从几百张照片中选出最美的那几张。到最后,选美皇后属于那个得到最多选票的美女。因此对于每个投资者而言,他需要考虑的并不是自己觉得哪个候选人最美,而是哪个候选人能够得到最多的选票。对于一个聪明的投资者来说,他需要考虑到这个问题的第二层,第三层甚至更高的级别。他需要去想,如果每个人都在考虑这同一问题,那么最后他们最有可能的选择会是谁。

上面这段话,并不那么容易理解,所以请让我在这里稍微花点笔墨为读者们解释一下。假设我们现在面对一百位选美选手,我们的任务是预测最后哪位候选人得到最多的选票。普通投资者的第一层想法是:我认为谁最美,就把自己的票投给她。假设有位投资者觉得10号最美,那么他就会把手中的票投给10号。

但是,问题问的并不是你觉得谁最美,而是最后谁会成为选美冠军。因此一位投资者需要想到第二层,即其他人会选谁。如果他猜想有更多的人觉得30号比10号更美,那么不管他自己的意见如何,他都应该把赌注押在30号身上。在这里,第二层思维让投资者改变主意,从10号移去30号。

如果你继续往下想,就会发现这第二层也不够。因为聪明的投资者会意识到,当他自己在猜想别的投资者会更中意哪位候选人时,那些其他投资者也在做相同的猜测。也就是说,比赛的赢家需要做到的,是准确的猜想其他人会猜想整个市场大概会选择哪位候选人。这就是凯恩斯提出的“股市选美”理论的精髓所在:这是一场无穷无尽的“猜想”游戏。

作为一位伟大的经济学家,凯恩斯对于市场的运作和逻辑有非常独到的见解,而他在投资实践中也取得了巨大成功。

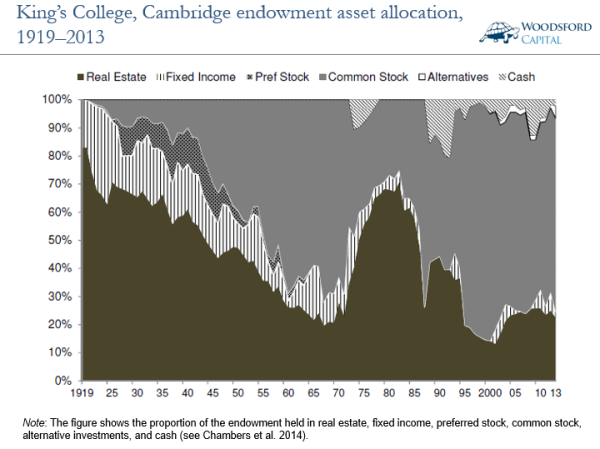

举例来说,在1921-1946年间,凯恩斯掌管英国剑桥大学国王学院基金会的投资管理工作。在这段时间内,凯恩斯管理的基金会的股票部分得到的投资回报为每年16%左右,比同期英国股票市场的年回报(10.37%)高出5.6%左右。

尤为难能可贵的是,当时投资界最流行的资产是房地产。而凯恩斯则独树一帜,冒天下之大不韪,大幅度减少剑桥大学基金会的房地产配置,并以公司股票代替。

比如从上图中我们可以看到,在1920年左右时,剑桥大学基金会的资产中绝大多数都是房地产(80%左右),而股票几乎为零。在凯恩斯开始管理该校的基金会后,房地产的占比逐年下降,而股票占比逐年上升。到他在1946年卸任时,大学基金会的房地产占到总资产的40%左右,而股票则占到了30%左右。如此大幅度变化,以及变化带来的投资成功的背后的“总设计师”就是凯恩斯。

现在回到凯恩斯说的“选美市场”。照凯恩斯的说法,作为一个普通投资者,要想在股市中获得更好的投资回报(战胜市场),他就需要比别人多想那么一两层,从而才可能占得先机,领先一步。那么如何来更好的理解这个逻辑呢?在这里让我和大家分享一个有趣的实验。

在著名经济学家泰勒(Richart Thaler)所著的Misbehaving一书中,他提到了一个猜数字游戏。这个游戏和凯恩斯的“选美问题”有异曲同工之妙。

游戏很简单:参加游戏的选手需要从0-100中选取一个数。哪位选手选的数字最接近平均数的2/3,他就是最后的胜者。

举个例子来说,假设有5位选手,他们选取的数字分别为10,20,30,40,和50。那么这5个人的平均数即为30。而30的2/3为20。也就是说,一开始选择20的那位选手获胜。

如果参加这项比赛的人数够多,你应该选择哪个数字来获得胜利呢?在你继续读接下来的文章前,我强烈建议你先自己思考一下这个问题,在纸上写下一个答案。这样再往下读的话,你会享受到更大的乐趣。

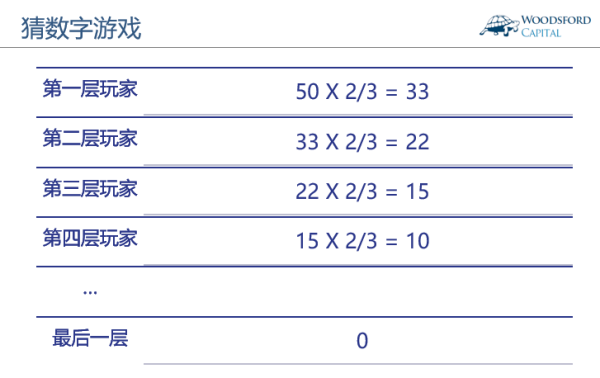

第一层“玩家”的思路是这样的:假设选取数字的人群分布是均匀的,那么最后的平均数应该是50。50的2/3为33。因此我应该选择33,这样就能最大化我的得胜概率。

第二层“玩家”的思路是这样的:假设绝大多数人都像上面那个玩家那么思考,那么最后这些数字的平均数就不是50,而是33。将33乘以2/3,得到22。因此如果想要赢得游戏的胜利,那么更为理性的选择是22,而不是33。

顺着这个逻辑往下想,你会发现每多想一层,一个玩家猜的数字就应该缩小1/3。这个过程无限重复以后,到最后如果所有人都猜0的话,那就达到了“纳什均衡”。

把这个游戏搬到现实中,会不会发生上面预测的情况呢?

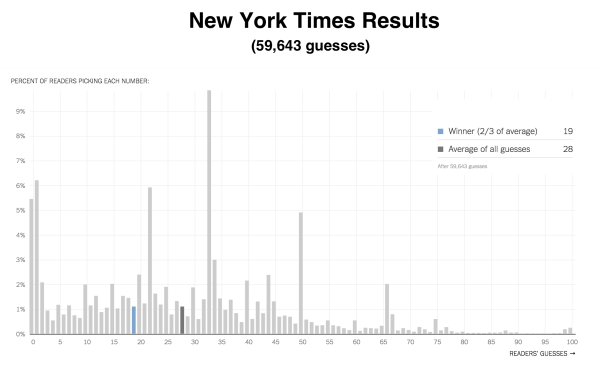

美国的纽约时报为这个问题专门发起过一次大范围问卷调查,结果他们收到了接近6万个答案。这些答案的分布汇总显示在上面这张图中。

我们可以看到,有大约2%(1200人左右)选了66。这些人显然没有看懂题目。他们用100乘以2/3,然后填上了自己得到的答案(66)。这些读者可以被称为“不动脑筋”者。

然后,有大约5%的读者(3000人左右)选择了50。这些读者可以被称为“第零层”思考者,他们只是想到了0-100之间的那个平均数,然后就停在这里,并没有继续往下思考。

接下来,大约有10%的读者(6000人左右)选择了33。这些读者是“第一层”思考者。他们至少做了第一步计算,即50X2/3=33。

再接下来,有大约6%的读者选择了22。这些读者比前面两个群体又多想了一步,顺利达到“第二层”。

再接下来,大约12%的读者选择了0或者1。这些读者显然经过深思熟虑,把上面提到的整个计算过程都过了一遍,到达了最后的终点(0)。他们可谓是最“精明”的读者。

但是,最“精明”的计算者未必是最后的赢家。因为到最后,所有人选的数字的平均数为28,其2/3就是19。也就是说,选择19的读者,才是最后的胜利者,而不是那些选0或者1的“数学家”。

这个游戏说明:

1)要想赢得“股市选美大赛”的胜利,并没有那么容易。参赛者需要跳出自己的思维窠臼,学习习惯第二层思考和第三层思考。

美国著名对冲基金Oaktree的创始人霍华德马克斯(Howard Mark),就在多个场合强调投资者需要学会第二层思维(Second level thinking)。

举例来说,假设今天工商银行(601398)的股价为4.8元。第一层思维投资者会想:这个股价太便宜。这是一家非常大的银行,其市盈率(PE)只有6倍,分红率高达4.8%,我应该此刻就出手将其买入。

第二层思维的投资者会想的多一些:目前这家股票的股价,是否已经反映了其基本面信息?该股价对于该公司几年后的盈利增长预期是多少?暗含多少坏账率?是否还有什么其他信息没有被反映到该公司股价中?根据这些问题,投资者才会再慢慢得出该股价高估还是低估的结论。

当然,就像上面提到的例子那样,顺着相似的逻辑,我们还可以进行第三层,第四层甚至更多的思考和分析。在这个“你猜我,我猜你”的游戏中,理论上没有层数极限,可以一直进行下去。

2)并不是想的层级越多,到最后就一定能够取胜。

到最后,我们需要猜的是大多数人所猜测的水平,因此需要考虑到大多数人的智商和理解力。在行为学里,这些普罗大众被称为“有限理性(Bounded rationality)”。就是说大家并不都是笨蛋,但也不都是聪明绝顶的天才。

就像上面的猜数字例子所揭示的,有很多人几乎没有思考能力(比如那些选66和50的读者),但他们也是市场的必要组成部分。大部分喜欢思考的民众,他们的思考行为到了第二层或者第三层就停止了。因此如果想要把握大众的偏好,最好是跟着这个平均数,到达第三后者第四层,稍稍领先于绝大多数众人,这样的优势足以帮助你成为最终的赢家。

但是如果一位投资者想的太多,比如上面那个例子中选择0或者1的读者,那么他就又堕入了“把简单事情复杂化”的陷阱了。并不是他想的不够周到,而是绝大部分人的大脑没那么复杂,因此做出这些选择的读者又成了“极少数”。

所以说,到最后要想在市场中胜出,其对于投资者的要求是非常高的。他需要有高瞻远瞩的预测能力,能够比绝大多数人多想那么一两层。同时,他也需要把握大众的情绪和偏好,不至于被自己过于复杂的思维和预测所影响,完全脱离现实。当然,他也需要有非常好的运气,因为大众的情绪就像小孩的脾气和六月里的天气一样,说变就变,在变之前也几乎没有任何征兆。

这个例子也告诉我们,要想战胜市场,我们需要多个因素叠加,在“天时地利人和”的综合作用下才可能获得成功。如果没有精力去弄懂这些逻辑,或者没有任何条件让自己在和别人的竞争中“领先一步”,那么更为聪明的选择是购买低成本指数基金,通过长期持有来获得市场的平均回报。这才是在投资这场“龟兔赛跑马拉松”中取得最后胜利的最佳方法。

希望对大家有所帮助。

伍治坚新书《小乌龟投资智慧:如何在投资中以弱胜强》终于上架啦。在京东,淘宝,亚马逊中国或者当当搜索书名或者作者名,都可以购买到该书。